* **放大收益:**通过杠杆作用,投资者可以放大收益,获得更高的回报。

来源:东海期货 王亦路

1.PTA:下游减产执行不及预期,装置回归增加供应压力

由于前期去库较为明显,6月PTA重心小幅抬升,但仍在400点以内震荡,并未出现趋势性行情。6月下游厂商检修无疑是最大的盘面强心剂,从5月下旬开始盛传,到6月传出下游头部工厂将给出实质性减产协议,聚酯盘面中枢明显被抬升,短纤等品种甚至因为产销抬高而出现了和能化盘子弱势明显对比的走强。7月后行业将逐步进入到旺季备货阶段,终端开工有望有支撑,但装置回归增量也存在,预计聚酯品种将维持偏高位置平衡震荡态势。

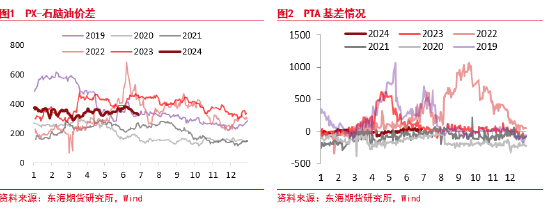

PTA方面,从原料上来看目前有小幅弱势。随着6月中下旬福化,东营威联等装置的重启,PX偏宽平衡的状态仍不改变,且随着海外汽油仍然偏弱势,近期芳烃整体都有所弱化,导致PX近期绝对价格虽然跟随原油小幅上行,外盘月末上涨到1049美金,但PX对石脑油价差仍然有所收敛,目前仅有不足330美金,为一个季度以来的偏低位置。

PX今年没有实质性投产,裕龙岛下半年大概率将投入运行,但今年据传更多供应将集中在MX,PX或需至年底或明年才能开出。即便能够开车,PX今年也仅将维持紧平衡的状态。叠加近期汉邦及蓬威重新开车,PTA总体装置运行率偏高,但开工率或不及前期。

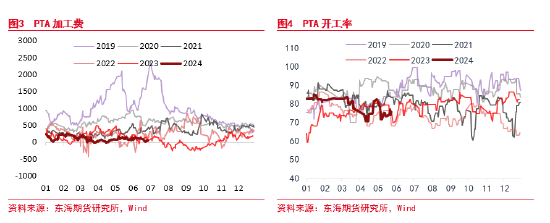

PTA在7月预计将机修维持供应偏高局面,后期台化、中泰装置将逐渐回归,而头部装置前期已经在5-6月轮检过,短期检修计划增加的可能不大,7月开工大概率将继续走高,预计供应将继续维持在570-580万吨的中性偏高水平。而短期主港基差维持在主力+30至40左右,整体偏强,交投尚可,一定程度则显示出下游需求仍具有不小韧性。

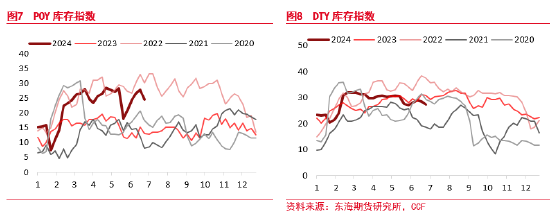

近期头部传出以高出市场价的基差在收7月下货品,可能会有对秋冬季纺服提前备货的旺季需求的炒作,从目前来看,下游和终端开工均有一定韧性,从预期上讲,时间和空间都具备,不排除PTA中枢小幅太高的价格,但仍然需要注意原油价格可能的波动。

而从终端来看,近期确实有小幅度回调,但在淡季水平中也属于偏高位置,时点上回落也属正常。到7月之后秋冬季备货将逐渐进入节奏,按2季度需求外推,3季度水平预计仍然能够有良好恢复预期。

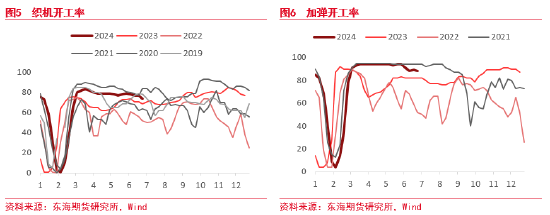

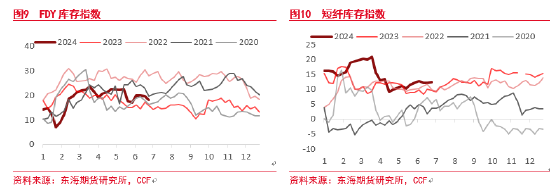

下游减产炒作了半个多月,并且一度传出联合减产协议。但最终从供应产销以及开工来看,实际的减产有限,下游通过一口价形式基本已经能够让成品价格得到支撑,在此情况下减产仅会失去市场份额,从过去几年的数轮减产传闻来看,要让下游厂家能够进行减产所需要的压力是十分大的,今年的行业利润情况还远未达到这样的恶劣。从库存来看,也并未影响产销,下游产成品库存也基本能够保持缓慢去化态势,也能够支持挺价行为。

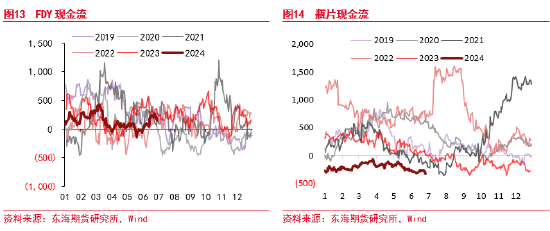

下游加工费在此轮挺价过程中也得到了明显的支撑,各品类现金流均上行。其中短纤利润在此轮下游挺价中更是得到了明显的恢复,带动盘面同步上行。虽然近期下游产销有一定转弱,但是终端承接能力有限,归根结底仍然是在此轮上下游利润博弈中,下游厂家获得了更多的优势。后续需要观察终端开工下行幅度,是否会持续收到下游挺价影响。

7月PTA回归装置有限,供应增量相比6月增加不多,若下游开工仍能保持在88%以上,预计将仍然可以实现紧平衡,或略有累库的状态。后期能否持续去库仍然需要等待旺季备货验证,目前港口库存较低,但头部工厂库存有所累积,下游备货库存也有所提高,整体库存偏中性。7月PTA自身价格压力有限,更多波动仍然在原油,以及旺季需求预期的变化情况,价格或持续保持在5700-6100之间。

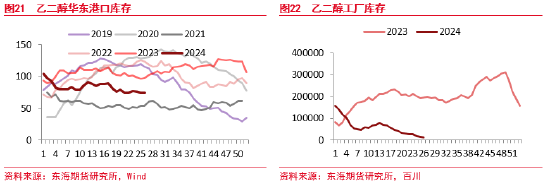

乙二醇:短期出清仍在继续,远月多配价值持续乙二醇6月价格反弹明显,除了能化共振波动导致的避险需求外,乙二醇自身库存进一步缓慢去化,也让该品种的中枢在持续抬升。乙二醇远期合约仍然具备多配价值,对09来说,上升空间将仍然极为有限,但随着库存仍有去化空间,可以适度对明年合约进行多配。

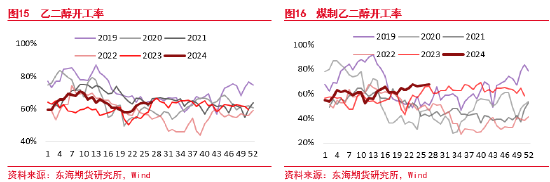

装置上,整体7月回归量并不多,乙烯制装置仅有卫星将会回归,而煤制装置检修环比有增量,但总体有限,红四方,中昆等装置运行不稳,广汇也将在7月大部分时间进行检修。预计影响量在70万吨左右,三宁技改后已经回归,基本抵消检修影响。8月后检修或有增加,也在70-80万吨以上。而进口方面利润变动有限,所以预计将持续保持45-50万吨,总体来看,乙二醇供应变动不大,更多变量将集中在下游需求变动水平,7月去库将有限。

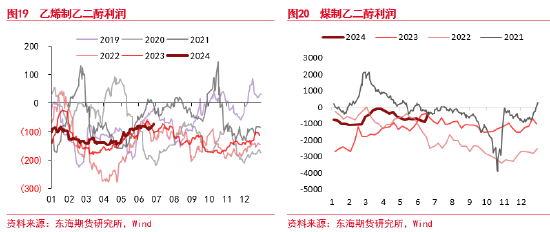

利润方面,近期乙烯制利润部分企稳,而煤制利润近期明显回升。近期煤价下行,导致煤制利润出现明显增长,且近期有部分贸易商大举采购乙二醇,也部分抬升了现货基差,导致利润有所上行。后期需要观察利润回升后,存量装置是否有回归/提升开工问题。此前出清过程中的转产装置或许较难出现回转产的情况,但煤制装置开工确有提升空间。但从盘面来说,目前国内整体缺乏多配选择,乙二醇是少有的处在出清后段,库存正在去化向好发展,且估值也在中性偏下的品种,所以一旦出现类似21年的天然气装置原料危机等驱动,资金推涨反应一定是快于装置变化的,从这点上可以对明年的远月合约保持乐观态度。

6月港口显性库存去化仍然有限,但是工厂库存继续去化。从主港发货来看,可以保持平均发货量在11000-12000吨左右,厂家备货节奏尚可,叠加和PTA一样下游即将进入秋冬纺服备货时段,原料采购可以期待,近期的基差也确实在抬升。

短期乙二醇供应格局变化有限,仓单有增加但大幅低于过去两年,压力有限。09合约供应压力仍然存在,且备货空间较少,盘面上行空间有限。对明年远期合约来说,一方面乙二醇仍有去库时间,另一方面乙二醇处在出清后半段,远月风险较少,将成为少有的多配合适品种,因此仍然看多25年合约。

新浪合作大平台期货开户 安全快捷有保障

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:张靖笛 股票配资入门